Una empresa puede emitir diferentes tipos de acciones, también conocidas como clases de acciones. Estos pueden ser:

Las acciones ordinarias son el tipo más común de acciones. Por lo general, conllevan derechos de voto, pero no otorgan a los accionistas derechos para recibir o exigir dividendos.

Los accionistas ordinarios también reciben menos dividendos en comparación con los accionistas que tienen acciones preferenciales. Las empresas pueden dividir sus acciones ordinarias en diferentes clases (por ejemplo, “A” y “B”) con diferentes derechos adjuntos a cada clase.

Las acciones preferentes confieren al titular unos derechos preferentes superiores a los de las acciones ordinarias.

Por lo general, los derechos preferentes son los derechos a dividendos fijos, prioridad a los dividendos sobre las acciones ordinarias y a la devolución del capital cuando la sociedad entre en liquidación.

Las acciones preferenciales rescatables permiten el reembolso del capital social principal a los accionistas.

La empresa puede redimir estas acciones a un valor acordado en una fecha específica o a discreción de los accionistas. Esto es con la condición de que la empresa sea un negocio en marcha.

Las acciones preferentes convertibles suelen tener derecho a un dividendo fijo durante un plazo determinado. Al final del plazo, la sociedad puede optar por convertirlo en acciones ordinarias o dejarlas como están.

Los precios de conversión deben especificarse en la constitución de la empresa. Si el precio de una acción ordinaria sube, los precios de conversión no seguirán. Básicamente, permite que el accionista compre acciones ordinarias a un precio más bajo.

Las acciones propias son las acciones ordinarias de la empresa que han sido adquiridas por los accionistas.

La empresa figurará como propietaria de las acciones, pero no podrá ejercer el derecho de asistencia o voto en las asambleas, y no se podrán pagar dividendos a ella misma.

Hay dos formas de emitir una acción en cuánto a su titular: nominativas y al portador.

Acciones nominativas:

Las acciones son emitidas a nombre de determinado titular.

Acciones al portador:

El propietario de las acciones es poseedor del título de forma física. Y, no existe el nombre del propietario. Con solo tenerlo refleja que es propietario de las acciones, otorgándole el carácter de accionista.

El valor de las acciones varía según el contexto en el que sea necesario atribuir valor a la misma. De hecho, una acción puede tener diferentes valores. Se le pueden asignar al menos cinco valores:

El valor nominal es el resultado de dividir el capital social de la empresa entre el número de acciones que ha emitido. Por ejemplo: si el capital social de la empresa es de diez millones de pesos y el número de acciones emitidas es de 1.000,00, el valor nominal de las acciones será de $ 10.000

Se obtiene dividiendo el valor en reales del patrimonio de los accionistas por el número de acciones. No es más que la parte del patrimonio social correspondiente a cada acción, obtenida por la diferencia entre el activo y el pasivo de la empresa.

Es el que se contrae, por libre expresión de voluntad, entre el que la vende y el que la adquiere. Este es el precio pagado por la acción en el mercado secundario de capitales. Este valor está determinado por la oferta y demanda de acciones en el mercado, cuya relación depende no solo de las finanzas de la empresa, sino también de factores políticos y económicos.

Se obtiene a partir de cálculos complejos, que tienen en cuenta cuánto valdría la acción al salir al mercado en el futuro, es decir, es la expectativa de rentabilidad que puede representar la acción.

Es el atribuido por la sociedad emisora a la acción, el cual debe ser pagado, en efectivo o a plazos, por el suscriptor, en el momento de la suscripción. Este monto deberá ser pagado en el momento en que el accionista adquiera la acción directamente de la empresa, en el momento de la constitución o en caso de aumento de capital.

En lo relativo al precio de las acciones es posible distinguir los siguientes:

Precio de negociación:

Es el precio al cual se realizan las compras y ventas del título valor.

Precio base de negociación:

Es el precio promedio ponderado de las acciones transadas durante el día anterior en la bolsa o bolsas en que esté inscrita dicha acción.

Luego de determinado el precio base de negociación se realiza el cálculo del rango superior e inferior de negociación para el día, los cuales corresponden: el superior al 10% más y el inferior al 10% menos del precio base calculado.

Si por el efecto de la oferta o de la demanda se rompen los rangos mencionados, el mercado se suspende para esa acción por plazos que están previamente definidos y cuando se reinicie la negociación se fija nuevamente el precio base.

El precio de las acciones que se cotizan en el mercado bursátil se determinará en función de la negociación en el mercado, según lo que los compradores estén dispuestos a pagar y lo que los vendedores pidan por ellas, dando así origen al valor de cotización.

El valor de cotización no es otro valor que el de equilibrio entre la oferta y la demanda.

Un ejemplo simple es: si hay muchos compradores (demanda) y pocos vendedores (oferta), lo más lógico es que los vendedores pidan un precio mayor por la acción, y que los compradores pujen por quién le da más dinero al oferente para quedarse con ella.

En este caso, el precio tiende a subir hasta el punto donde los compradores estén todos satisfechos o desistan de comprar esa acción por considerarla cara.

En el caso contrario, donde hay pocos compradores y muchos vendedores, los vendedores pujan bajando el precio hasta que puedan quedarse con los pocos compradores que hay en el mercado.

Las empresas emiten acciones para recaudar fondos a través de inversores. Estas permiten a los accionistas una participación en los beneficios de la empresa.

Invertir en acciones brinda mejores retornos de la inversión que las opciones de inversión tradicionales y puede ayudarte a aumentar tu patrimonio a largo plazo.

No todas las empresas cotizan en la Bolsa de Valores. Por lo general, las pequeñas y medianas empresas no cotizan en los mercados financieros poco desarrollados.

La principal razón por la que las empresas cotizan en bolsa es para obtener financiación. Si venden parte de sus acciones, pueden recaudar dinero para crecer internacionalmente o para desarrollar un proyecto intensivo en capital.

Ahora que ya conoces más sobre el funcionamiento de las acciones ¿Te interesaría empezar a invertir en la bolsa? Cuéntanos tu opinión.

¿Cómo comprar acciones de una empresa?

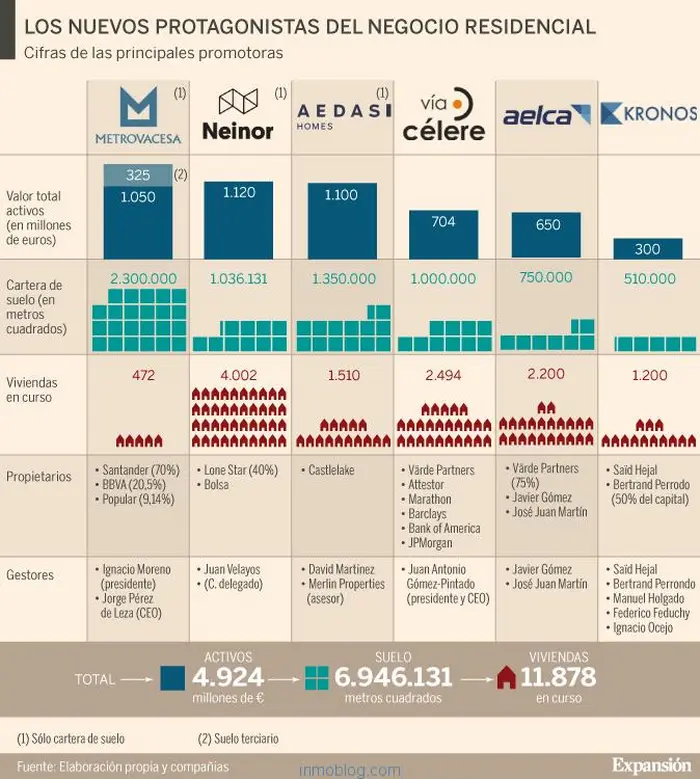

Blackstone, Apollo, Lone Star, Morgan Stanley, Merlin Properties, Castlelake, Värde Partners, Saïd Hejal, son algunos de los fondos de inversión y Socimi que han puesto su mira España, como centro de sus inversiones.

Tras la crisis inmobiliaria de hace una década y el parón en la construcción de viviendas, se está viviendo una aceleración del mercado inmobiliario, ya que la demanda ha crecido y, en varias zonas, no hay oferta suficiente de vivienda nueva para lo que piden los compradores de vivienda.

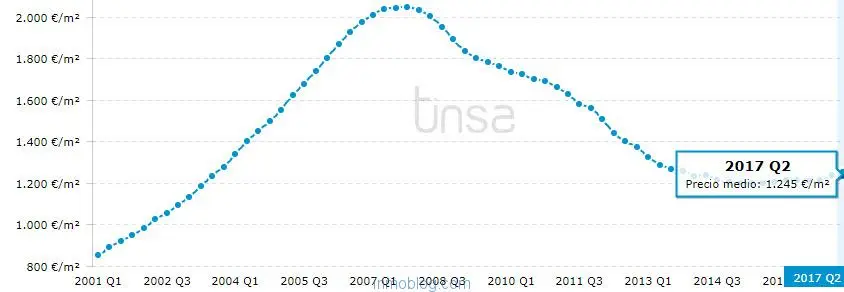

Es tal el acelerón, todavía no burbuja, que después de 26 trimestres de caída en el precio de la vivienda, ahora arrastra 9 trimestres seguidos de crecimiento.

Tendencia del precio de la vivienda. Fuente: Tinsa.

Así, los fondos de inversión buscan socios en España, que sepan encontrar suelos residenciales y gestionar la obra, incluida su comercialización.

Y la repercusión, es un incremento en la compra de terrenos, destinados a la construcción de miles de viviendas.

Las principales promotoras inmobiliarias en las que han invertido los fondos de inversión, aprovechando el respaldo financiero y la liquidez de las entidades internacionales, son Metrovacesa, Neinor Homes, Vía Célere, Aelca, Aedas, Gestilar, Testa y Kronos.

Entre ellas, se construirán unas 20.000 viviendas al año, casi un 20% del total del mercado español, que se quedará muy lejos de la producción de los años 2006-07, momento en el que se crearon más de medio millón de nuevos hogares.

Mientras, las entidades financieras siguen jugando un papel relevante en el puzzle inmobiliario.

Además de participaciones en Socimis y promotoras, las que tienen bajo su marca a comercializadoras de inmuebles, como BBVA, planifican su venta; la operación incumbe a Anida, traspasando la plataforma y gran parte de los activos inmobiliarios de BBVA España, cuya exposición inmobiliaria es de unos 20.000 millones de euros (el 65% activos adjudicados).

El Grupo Santander, por su parte, negocia la venta del 51% de la cartera inmobiliaria procedente del Banco Popular, a Blackstone.

Morgan Stanley se alía con Gestilar para crear más de 1.000 de viviendas, en 15 proyectos de obra nueva. Ya en 2006, el fondo inversor disponía de 1.000 millones de euros, procedentes de diferentes fondos, para invertir en activos inmobiliarios en España. Después de una década, ha vuelto su interés inversor.

Durante este año, algunas promotoras han salido a Bolsa y otras están preparando el terreno:

Vía Célere, adquirida en febrero por Värde y otros cinco fondos, las compras de suelo durante 2017 ascienden a 100 millones de euros, lo que le ha permitido ampliar su cartera en 212.016 metros cuadrados, hasta los 2,7 millones.

Además de Via Cèlere, el fondo Värde Partners busca la salida a Bolsa de otra inmobiliaria, Aelca. Ha desembolsado 170 millones en 2017 para aumentar su cartera en 362.000 metros cuadrados edificables. Con estas compras, prevé construir unas 3.900 viviendas.

Neinor Homes. La promotora de Lone Star ha invertido 157,5 millones de euros en 2017 en adquirir diferentes suelos repartidos en ubicaciones como Valencia, Málaga y Madrid. Estas compras le permitirán construir 1.750 viviendas, que se sumarán a las alrededor de 4.000 que tiene en marcha.

Otro caso de inmobiliaria en proceso de salida a Bolsa, es Aedas Homes, cuyos inversores son Merlin y Castlelake.

Y para 2018, Testa Residencial prepara su salida a Bolsa en el segundo trimestre, con el apoyo de accionistas como Santander, Acciona y BBVA.

¿Qué es un fondo de inversión inmobiliaria?¿Cómo funciona? Miquel Giménez, cofundador de Groinversia y Director de Operaciones e Inversores, nos da las claves para entender las inversiones en el mercado inmobiliario.

Los fondos de inversión inmobiliaria (FII) son fondos que se dedican mayoritariamente a la inversión en activos inmobiliarios para destinar al alquiler. Invierten en la compra de inmuebles (viviendas, oficinas, locales y naves industriales, etc.), para posteriormente obtener rendimientos a través de las rentas o las plusvalías de las ventas.

Los fondos de inversión inmobiliaria invierten en diferentes modalidades de vivienda en función de su naturaleza o ciclo, todo ello para ofrecer la máxima seguridad, rendimiento y diversificación. Esto es compatible con la inversión en valores y activos líquidos que, de forma específica, se determinen en la normativa aplicable. El porcentaje mínimo obligado de inversión en inmuebles es del 70%, alcanzando el 90% del patrimonio.

Los fondos de inversión son patrimonios sin personalidad jurídica por lo que necesitan una sociedad gestora que los administre.

Mientras que los fondos de inversión inmobiliaria son patrimonios administrados por una sociedad gestora para invertir en inmuebles y obtener rendimientos mediante las rentas de estos, el crowdfunding se presentan como una vía de financiación alternativa principalmente a través de plataformas de financiación participativa para la captación de fondos para un proyecto (inmobiliario, tecnológico, etc.) por parte de múltiples inversores.

Las inversiones inmobiliarias constituyen parte de cualquier cartera diversificada de inversión, la vivienda históricamente se ha comportado como un activo con baja volatilidad, un valor refugio ante períodos inflacionarios como el actual. Estos activos mantienen su valor y se aprecian cuando se han adquirido a un valor razonable en un correcto ciclo de mercado, permitiendo acceder de forma sencilla y barata a la financiación mediante préstamos con garantía hipotecaria.

Debido a la subida del IPC 2021 que cerró en 6,5%, y la consecuente pérdida de poder adquisitivo, la inversión inmobiliaria se presenta como un activo refugio, en un contexto inflacionista que se prevé que se alargue durante 2022 a la espera de una previsible subida de los tipos de interés por parte de los bancos centrales.

Si bien dentro de las inversiones inmobiliarias, tanto la venta como el alquiler se presentan como opciones interesantes, el mercado residencial también está cambiando, impulsando el alquiler y el build to rent en detrimento de la compra, debido la coyuntura económica, la precariedad laboral que impide el ahorro, la elevada demanda en zonas céntricas y las necesidades de los usuarios, que se han visto modificadas por la pandemia. Es por eso que el inversor encuentra aquí una mayor rentabilidad. Según datos de APCEspaña, las promotoras manejan proyectos para levantar 15.000 viviendas destinadas al alquiler, con la previsión de que en España se construyan 90.000 viviendas de este tipo hasta 2028.

Los fondos de inversión se encuentran exentos de tributación hasta que se vende o hasta el momento de su reembolso. Cuando decidas reembolsar o retirar el dinero invertido, la ganancia o pérdida patrimonial obtenida se incluye en la base imponible del ahorro del IRPF. Esta ganancia o pérdida patrimonial es el resultado de la diferencia entre el precio de transmisión o reembolso y el precio de adquisición.

Además, el traspaso entre fondos está exento de tributación por lo que podrás mover tu dinero de un fondo a otro sin tener que pagar ningún tipo de impuesto, independientemente de si has obtenido ganancias o pérdidas hasta la fecha.

Con carácter general, la ganancia patrimonial obtenida en el momento del reembolso está sujeta a una retención sobre el rendimiento del 19% hasta 6.000€, 21% de 6.000€ a 50.000€ y 23% de 50.000€ a 200.000€ y 26% más de 200.000€.

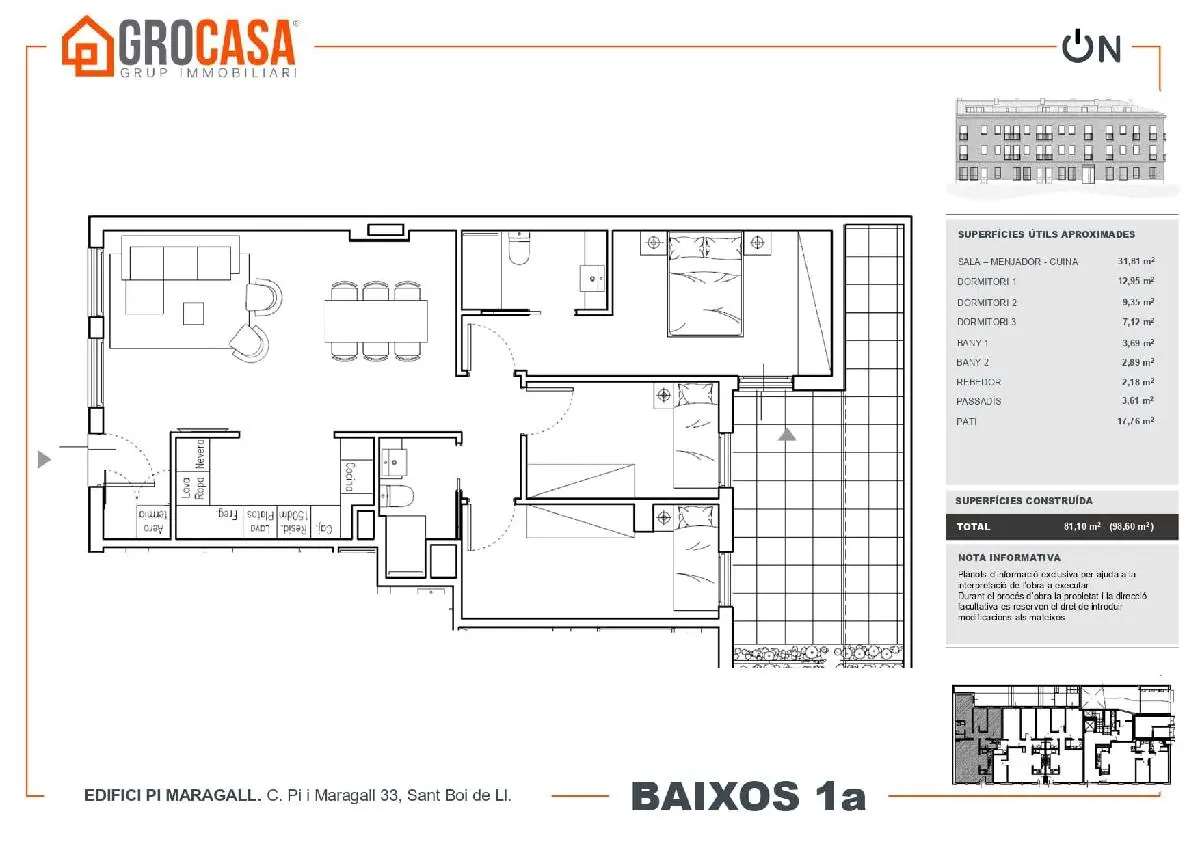

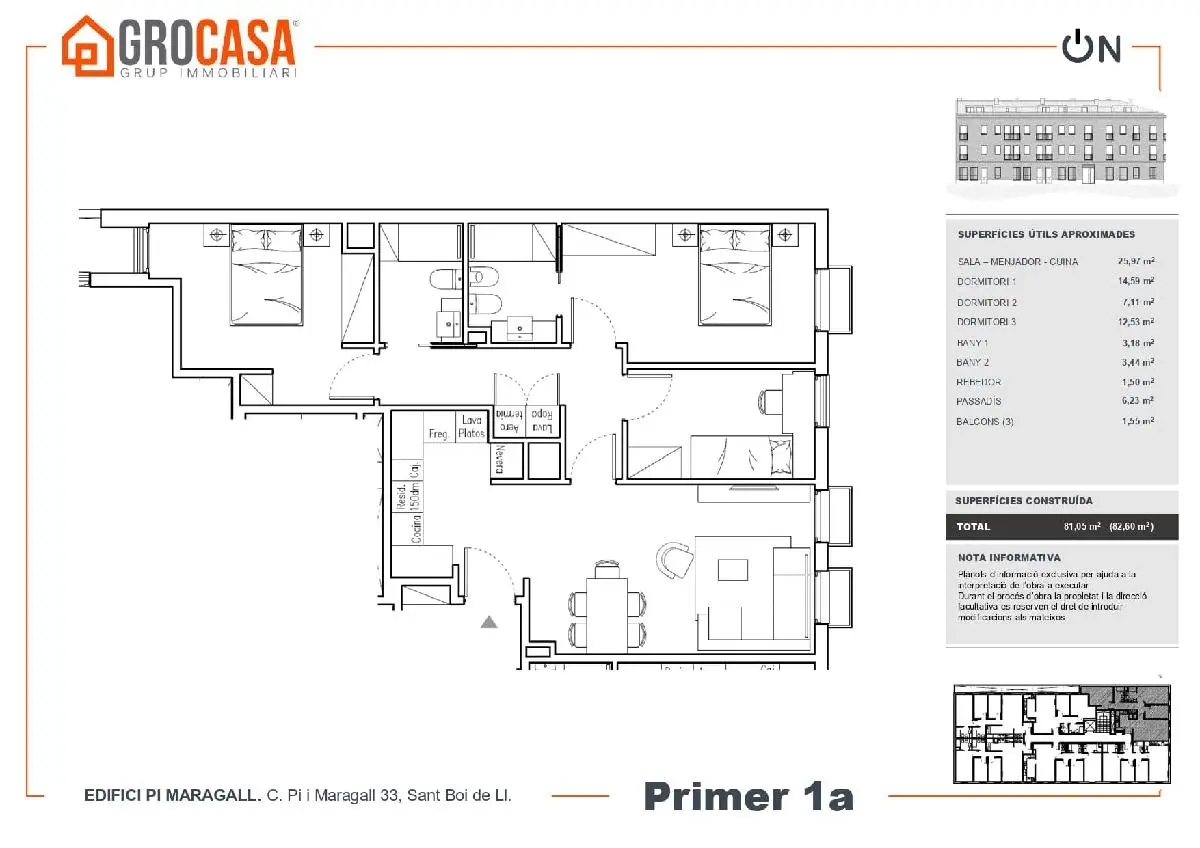

El grupo GROINVERSIA te presenta Edifici Pi i Margall, una nueva oportunidad de inversión en Sant Boi de Llobregat (Barcelona). Se trata de un edficio de obra nueva en el centro de la ciudad, muy cerca del ayuntamiento así como de la estación de Ferrocarriles de la Generalitat en la ciudad.

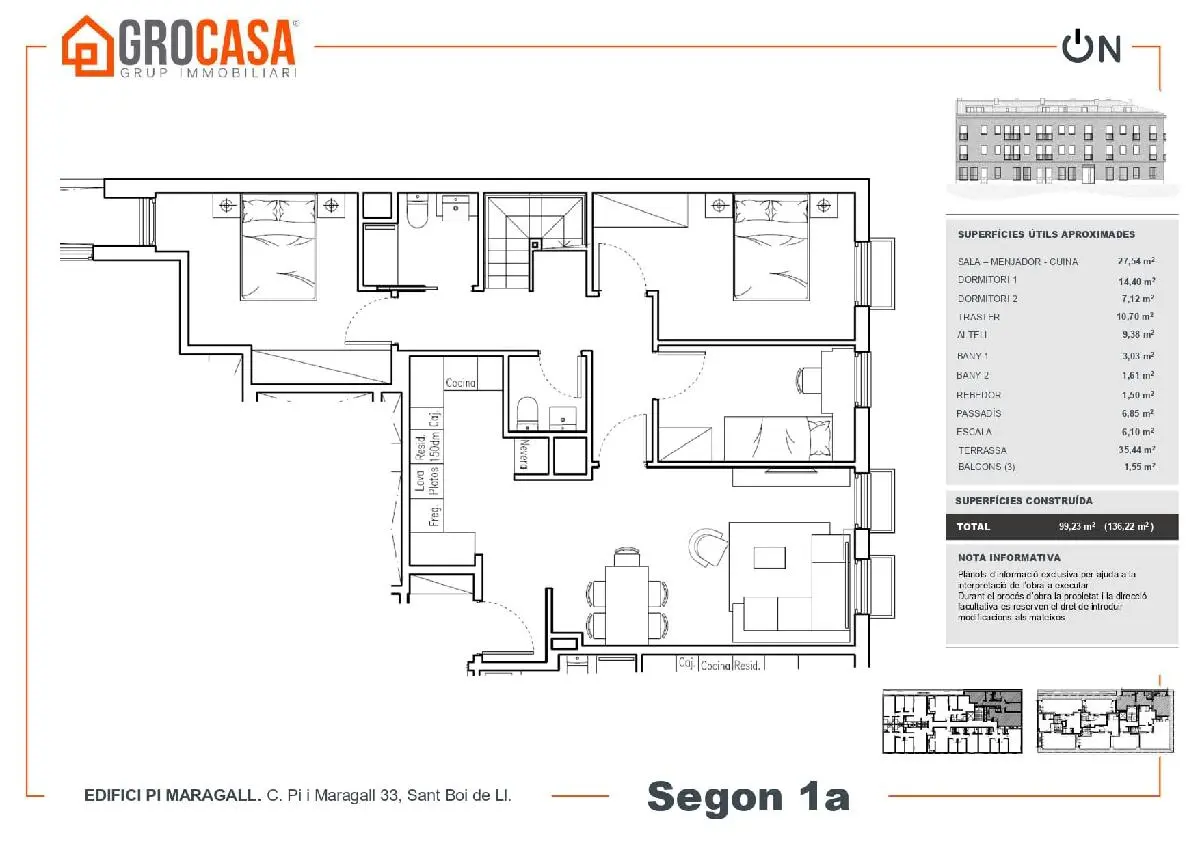

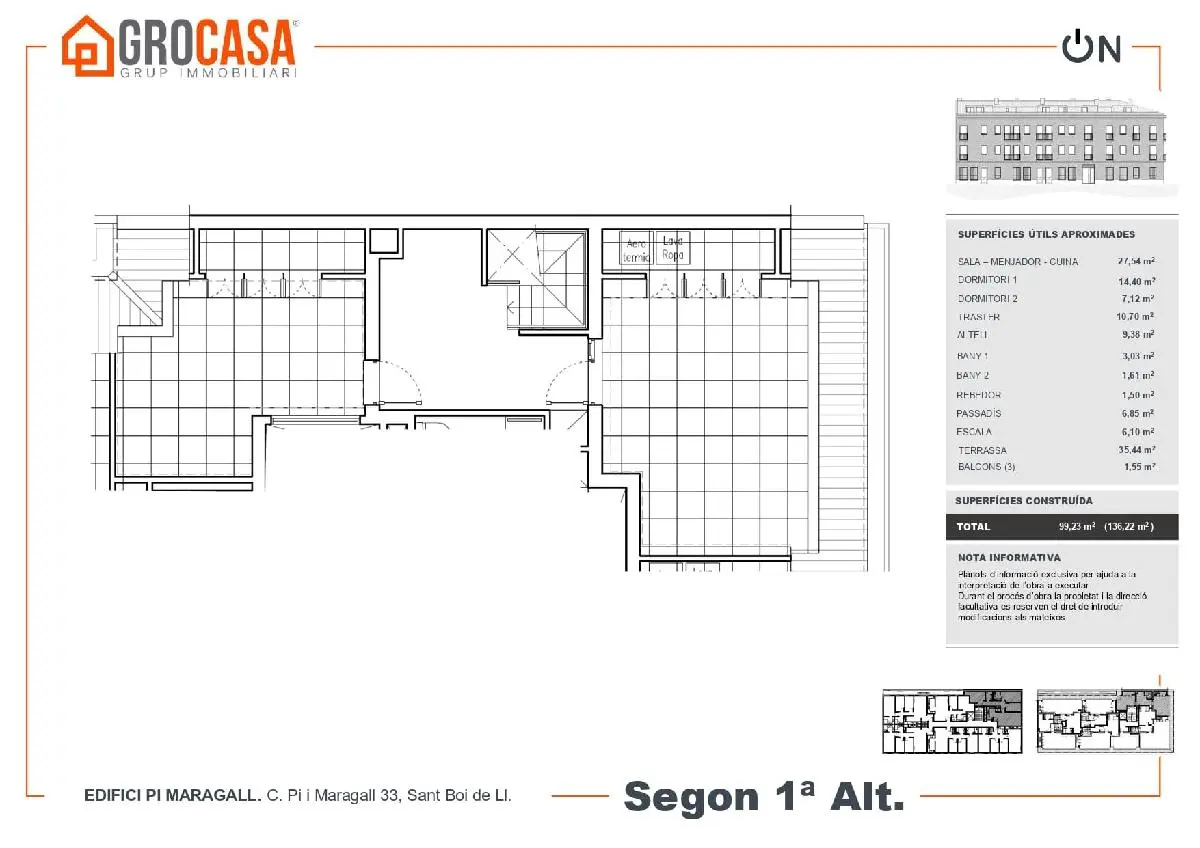

El promotor edificará 16 viviendas con materiales de la mejor calidad, elaborado diseño y con las últimas tendencias constructivas que permitirán gozar de una calificación energética A a todo el edificio. Las viviendas tendrán la posibilidad de adquirir parking con acceso directo a la vivienda.

Sant Boi de Llobregat es una de las ciudades más notables del área metropolitana de Barcelona, tanto por su situación estratégica, a 15 km de Barcelona y a 6 km del Aeropuerto del Prat, como por su patrimonio arquitectónico y natural. En Sant Boi se encuentran las termas de época romana más bien conservadas de Catalunya, así como la Colònia Güell, obra de Gaudí, situada en uno de los barrios de la ciudad, entre otros muchos atractivos.

Con un objetivo de 200.000 euros (destinado a la financiación de las obras del proyecto) puedes participar de un préstamo a interés fijo con pago de intereses trimestrales, amortización de capital a vencimiento y una rentabilidad total de 8%, un plazo de vencimento de 12 meses e intereses trimestrales.

Con una inversión mínima de 500 euros, puedes participar en esta oportunidad que te ofrece excelentes beneficios.

¡No tendrás que esperar a la venta del inmueble para obtener rentabilidades!

El equipo GROINVERSIA ofrece, desde hace más de 15 años, soluciones innovadoras en ingeniería de la edificación y Real Estate. La compañía, centrada en proyectos de edificación, promoción residencial y rehabilitación, aprovecha las sinergias de las cinco empresas del grupo promoviendo la innovación y el desarrollo tecnológico a través de un equipo joven y dinámico.

Entre sus cifras se encuentran más de 13 millones de inversión acumulada en proyectos, más de 12 millones de euros facturados en los últimos 3 años así como más de 250 viviendas distribuidas en distintas promociones inmobiliarias y rehabilitaciones.

La flamante promoción de obra nueva del Edifici Pi i Margall, en pleno centro de Sant Boi, supondrá la construcción de 16 nuevas viviendas de gran categoría para diferentes tipos de unidades familiares. Están previstas viviendas de 2, 3, y 4 habitaciones, con posibilidad de parking para cada una de ellas. Cuatro unidades ya fueron vendidas.

El promotor usará materiales de la máxima calidad e incorporar todas las comodidades para crear hogares confortables que constarán de parquet, calefacción, acabados de diseño y una calificiación energética tipo A. El edifico se encuentra en plena ejecución con 50% de la obra concluida y se prevé la entrega de llaves a partir del tercer trimestre del 2021.

Sant Boi es una ciudad de tamaño medio con sus poco más de 80.000 habitantes, con todas las comodidades de una ciudad de este tamaño en lo que a restauración, escuelas, hospitales, centros comerciales y otros equipamientos se refiere. La localidad ha gozado de un crecimiento sostenido durante los últimos 40 años y actualmente, como gran parte de las ciudades del extrarradio barcelonés, recoge la demanda de cada vez más familias que desean ir a vivir a un lugar más tranquilo y cerca de la naturaleza, pero que permita llegar rápidamente a la capital catalana.

Su situación, a escasos 6 km del Aeropuerto del Prat, a 15 km del centro de Barcelona y perfectamente conectado con toda el área metropolitana tanto por carretera como por transporte público, la ha convertido en un lugar ideal para vivir en las actuales cirncunstancias. Además se asienta en un entorno natural dominado por el Delta del río Llobregat, que le otorga la particularidad de tener más de un 60% de terreno agrícola.

Su patrimonio cutlural, con las termas romanas o la Colònia Güell, entre otros, son la guinda para una ciudad con mucho futuro, y que todavía ofrece precios competitivos para sus viviendas en comparación con el resto del área metropolitana.

El préstamo se presenta como una oportunidad de inversión muy atractiva:

Tarifa de Éxito Stockcrowd IN: Es la tarifa que cobrará Stockcrowd IN que se determinará con base en un % sobre los fondos obtenidos para el proyecto, siempre y cuando éste se cierre con éxito, es decir, que se alcance el objetivo de la financiación publicado en la plataforma. En caso de no cerrarse con éxito, StockCrowd IN no cobrará esta comisión. Una vez finalizada la campaña y como paso previo a la entrega del dinero al promotor/gestor, esta comisión se descuenta del mismo en favor de StockCrowd IN. No repercute en la rentabilidad final obtenida por los inversores, ya que el Promotor es quién asume su coste. En este proyecto se cobra 2% + IVA.

Tarifa de pasarela de Pagos: Es la tarifa que cobra StockCrowd IN en concepto de intermediación con el proveedor de la pasarela de pago y custodio. El promotor o gestor efectúa el pago del 1% sobre el importe máximo del objetivo de financiación que pueda alcanzare en la campaña. En el caso de que la campaña no alcance el objetivo de financiación, se abonará al Promotor la parte proporcional de esta tarifa respecto al importe del objetivo máximo de la financiación no alcanzado. Asimismo, en dicho caso, el inversor recuperará íntegramente la cantidad invertida. No repercute en la rentabilidad final obtenida por los inversores, ya que el Promotor es quién asume su coste.

La inversión en este proyecto implica los siguientes riesgos: riesgo de no obtener el rendimiento dinerario esperado, riesgo de caída de precios, riesgo de no completar la financiación, riesgo político, riesgo de subida de tipos, riesgo de falta de liquidez para recuperar el capital invertido, carácter subordinado del préstamo (particularmente frente al acreedor hipotecario, en aquellos casos en los que la adquisición del inmueble objeto del proyecto se financie adicionalmente mediante préstamos con garantía hipotecaria), riesgo de pérdida total o parcial del capital invertido y riesgo de fraude.

Riesgo de caída de precios: Que el precio del inmueble descienda por el aumento de la oferta o disminución de la demanda en la zona. También puede haber una caída generalizada de los precios de los inmuebles debido a multitud de factores.

Mitigación: El promotor conoce perfectamente las dinámicas del mercado y su equipo está formado por profesionales con amplia experiencia en el sector. Su conocimiento y saber hacer permite poder identificar y anticipar las tendencias de los precios, anticipándose al mercado. Existe una tasación del inmueble y en ocasiones se realiza un estudio de mercado.

Riesgo de liquidez: No poder encontrar comprador cuando se quiera vender la propiedad.

Mitigación: El equipo de ventas conoce las dinámicas del mercado y se estructura con un equipo de colaboradores en servicios de intermediación para reducir este riesgo.

Riesgo de subida de tipos: Incremento del coste de financiación en la compra de inmuebles (hipotecas). Lo que empujaría a la baja la demanda del mercado de la vivienda.

Mitigación: Los economistas más reputados prevén que el Banco Central Europeo no suba los tipos de interés drásticamente este año. Y la subida que se implementará en un futuro será muy lenta.

Riesgo político: Que ocurre si la inestabilidad política crece durante este año.

Mitigación: Al ser un activo localizado en una zona muy consolidada y exclusiva, no influye de manera frontal, permitiendo reducir este riesgo de forma significativa.

Riesgo de no completar la financiación: Que ocurre si las inversiones no completan la totalidad del objetivo de la oportunidad en el tiempo previsto.

Mitigación: La ley de Fomento de la Financiación empresarial 5/2015, permite que las Plataformas de Financiación Participativa superen el plazo inicialmente previsto hasta 25%. Si la oportunidad hubiera alcanzado al menos el 90% del objetivo de financiación se podrá dar por completada de forma efectiva. En el supuesto de que la campaña no alcance el 90% mínimo del proyecto, todos los importes son devueltos por la plataforma sin coste al inversor. La campaña de financiación también puede superar el objetivo en un 25%.

Riesgo de pérdida de capital total o de no obtener el rendimiento dinerario esperado: Es importante tener presente que no hay inversión segura, y como en cualquier inversión, siempre existe el riesgo, no solo de no obtener las rentabilidades esperadas, sino de perder la totalidad de lo invertido. Puede existir una quiebra o concurso de acreedores por parte del promotor o bien que no se cumpla las estimaciones de su plan de negocio por diversos motivos.

Mitigación: StockcrowdIN ejecuta un análisis de riesgos tanto del promotor como de la oportunidad. Se estudia que el promotor esté al corriente de pago con AEAT y con TGSS y que no esté inscrita en el R.A.I. Asimismo, se estudia que no hayan registradas informaciones sobre reclamación de la Administración Pública, ni demandas judiciales y que la empresa deposita sus cuentas con regularidad.

Riesgo de fraude: Hay que advertir de que puede existir un riesgo de fraude por un uso indebido del dinero obtenido para el proyecto. Puede existir un uso fraudulento del dinero de cualquier operación inmobiliaria.

Mitigación: En atención a la La ley de Fomento de la Financiación empresarial 5/2015, StockcrowdIN solicita antecedentes penales y un Test de Honorabilidad de los administradores y accionistas con elevada participación en las sociedades que ejecutan el proyecto. Asimismo, explicar que hasta que no se complete la campaña de financiación participativa, el promotor no dispone de los fondos al ir a una cuenta “escrow” donde no tiene acceso. También se exige que cada dos meses, el promotor vaya informando del uso del dinero y por tanto de la evolución del proyecto. También se le exige que lleve una contabilidad analítica del proyecto y por separado.

StockcrowdIN es una plataforma de financiación participativa que no está cubierta por fondos de garantía de inversiones ni de depósitos. Los proyectos no son objeto de supervisión por la CNMV ni por el Banco de España ni cualquier otro regulador. La información facilitada por el promotor no ha sido revisada por la CNMV ni tampoco fue aprobada por esta. Las oportunidades de inversión ofrecidas por StockcrowdIN son previamente estudiadas y aprobadas por la plataforma, pero esto no proporciona asesoramiento financiero y de ningún otro tipo. La información prestada en esta web no se considera asesoramiento y es únicamente una información general. Las previsiones e información presentadas por el promotor o gestor son sólo planes de negocio y pueden sufrir modificaciones en el transcurso de las operaciones. Los inversores no podrán influir en la gestión de las sociedades y proyectos financiados por la plataforma de financiación participativa.